C’est quoi un crypto bot ou Bitcoin robot ?

Vous avez déjà entendu le terme crypto bot, Bitcoin robot, robot de trading crypto et vous vous demandez ce que c’est ?

Qu’est-ce qu’un robot de trading, peut-on gagner de l’argent avec le trading automatique de cryptomonnaie ou un trading bot Bitcoin ?

Le trading classique

Le trading de Bitcoin ou de cryptomonnaie en général peut se faire en s’inscrivant à un échange crypto comme Binance ou Kraken, en achetant et revendant des jetons cryptos en espérant faire un bénéfice.

Comme le trading d’actions classiques, il faut donc du temps et des connaissances pour faire du trading et espérer gagner de l’argent surtout avec le marché crypto qui est très volatile.

Les progrès techniques permettent aujourd’hui de faire travailler les ordinateurs à la place de l’homme dans de nombreuses tâches quotidiennes que ce soit dans une usine mais aussi dans le trading.

Le trading suit effectivement des cycles et des tendances selon certains indicateurs de marché qui permettent de prendre des décisions d’achat ou de vente d’un actif comme de l’or, une action, un titre ou une crypto monnaie.

En trading crypto, c’est la même chose, l’informatique associé à l’intelligence artificielle permet de bénéficier de robots de trading qui vont passer des ordres d’achat ou de vente à votre place lorsque vous dormez ou êtes occupé à autre chose tout simplement.

Le but est d’automatiser les tâches, de pouvoir effectuer des ordres d’achat ou de vente quand il se passe quelque chose sur le marché et que vous n’êtes pas disponible pour surveiller l’évolution du cours Bitcoin BTC ou le cours des cryptomonnaies en général.

Le robot trader intelligent

Le robot trader crypto aussi appelé crypto bot, Bitcoin robot ou trading bot va vous permettre de déléguer l’activité du trading ou une partie à des robots intelligents qui vont analyser l’évolution du marché crypto, ses cours, ses tendances afin de passer les ordres d’achat ou de vente que vous auriez pris en étant devant votre ordinateur ou votre smartphone.

Peu après l’apparition de Bitcoin créé par Satoshi Nakamoto, des premiers robots de trading ou Bitcoin robots sont apparus comme le Bitcoin robot Haasbot qui est l’un des crypto trading bots les plus connus des traders de Bitcoin BTC ou de cryptomonnaie.

Des crypto bots très basiques et qui nécessitaient certaines compétences informatiques en programmation ainsi qu’en trading afin de pouvoir les utiliser correctement.

Le Gekko bot est aussi apparu et a rencontré un certain succès, un logiciel de trading automatique crypto open source créé par la communauté Github mais qui nécessite là-aussi un minimum de compétences techniques pour utiliser ce crypto bot gratuit.

On peut aussi citer Cryptotrader, cryptohopper ou Gunbot parmi les robots de trading crypto connus.

Depuis, des plateformes de crypto trading automatisé modernes sont apparues comme Kryll ou 3commas.

Pour faire du trading automatique de cryptomonnaie, il faut donc paramétrer le crypto bot selon ce que l’on veut qu’il passe comme ordres d’achats ou de ventes sur du Bitcoin BTC, Ethereum ETH, Ripple XRP, Litecoin LTC, Doge, EOS, Tron TRX, BNB, Chainlink, Vechain, BAT, Zcash, Monero XMR, etc …

Si vous avez des compétences en trading et que les termes RSI, MACD, Bollinger, stop loss vous sont familiers, vous allez pouvoir paramétrer vos robots de trading automatique afin qu’ils exécutent les ordres à suivre que vous allez lui indiquer dans l’interface de paramétrage du robot trader.

Les nouvelles plateformes de trading crypto automatique

Un des principaux avantages du progrès technique dans les robots de trading est qu’il y a désormais des plateformes de trading crypto automatique beaucoup plus conviviales et modernes qui offrent d’avantage d’options et de possibilités notamment pour les personnes qui n’ont pas de connaissances en trading mais qui souhaitent utiliser un crypto bot ou un Bitcoin robot.

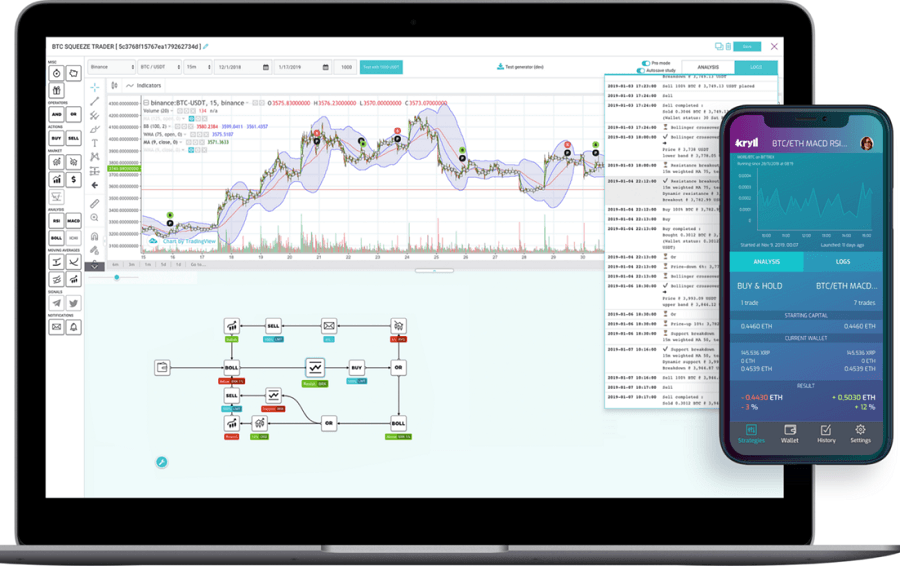

Les nouvelles plateformes de crypto trading automatisé (Kryll, 3commas, Cryptohopper) proposent des éditeurs visuels très faciles à utiliser pour créer vos stratégies de trading en assemblant les blocs comme si vous assembliez des legos.

Kryll propose des crypto bots et Bitcoin robots sur une plateforme de crypto trading automatisé en français et support technique en français aussi !

Des outils modernes avec un support technique qui vous accompagne dans votre travail.

Des plateformes de trading crypto automatisé comme Kryll proposent des marketplace ou place de marché où les traders professionnels mettent à disposition leurs stratégies de trading crypto gagnantes aux utilisateurs qui souhaitent utiliser ces stratégies sur leur compte et ceci de manière simple et automatique.

Du copy trading qui permet donc à un non initié en trading crypto de bénéficier et d’utiliser les compétences de traders pros en suivant et en copiant les ordres d’achats et de ventes qu’ils font sur leur compte en temps réel !

Cela permet aussi aux traders de louer leurs stratégies de trading et de générer un revenu passif crypto, gagner de l’argent avec les crypto monnaies.

Exemples de stratégies de trading crypto avec des robots de trading Bitcoin et bot crypto sur le marché

Les traders peuvent utiliser des bots crypto pour mettre en œuvre diverses stratégies de marché comme:

Arbitrage

Cette stratégie est mieux comprise comme un trader profitant du différentiel de prix qui peut exister entre deux marchés, ou dans ce cas entre des échanges de crypto-monnaie.

Avec l’arbitrage, un trader achèterait un actif numérique comme Bitcoin dans un échange et le vendrait simultanément sur un autre échange.

L’arbitrage a été une stratégie efficace pendant les premiers jours du marché car il y avait souvent des écarts de prix importants sur des bourses différentes.

Cependant, les écarts trouvés avec cette stratégie se sont resserrés à mesure que le marché mûrit.

Création de marché (Market making)

Les crypto trading bots sont également utiles pour la stratégie de tenue de marché, qui implique l’achat et la vente continus sur une variété de devises numériques au comptant et de contrats dérivés numériques, le tout dans le but de capturer l’écart entre le prix d’achat et le prix de vente.

En d’autres termes, la tenue de marché implique le placement d’ordres à cours limité autour du prix de marché actuel d’un actif numérique, des deux côtés du carnet d’ordres (donc les ordres d’achat et de vente).

Avec le temps, comme le prix de l’actif numérique fluctue, le trader peut profiter de cet écart qui en résulte.

Trend Trading

Les robots de trading crypto peuvent également être programmés pour identifier les tendances d’un actif numérique et exécuter des ordres d’achat et de vente en fonction de ceux-ci, ce qui les rend particulièrement efficaces pour le trading de tendances.

Il s’agit d’une stratégie de trading qui tente de saisir les gains grâce à l’analyse de la dynamique d’un actif dans une direction donnée.

Pour le dire simplement, les traders de tendance entreront dans une position longue lorsque l’élan d’un actif aura une tendance à la hausse et entreront dans une position courte lorsqu’il aura une tendance à la baisse.

Réversion moyenne (Mean Reversion)

Cette stratégie repose sur l’hypothèse d’une tendance sous-jacente stable du prix d’un actif donné.

Il suppose que, si le prix de l’actif peut fluctuer autour de cette tendance, il reviendra éventuellement vers sa moyenne ou sa moyenne.

Cette moyenne pourrait être la moyenne historique du prix ou du rendement de l’actif.

Cela peut faire partie d’une stratégie dans la mesure où un trader peut exécuter des ordres d’achat ou de vente en supposant que le prix d’un actif donné reviendra à sa moyenne ou moyenne.

Rééquilibrage des fonds indiciels (Index Fund Rebalancing)

Les fonds indiciels ont défini des périodes de rééquilibrage pour rapprocher leurs avoirs de leurs indices de référence respectifs.

Cela crée des opportunités rentables pour les traders algorithmiques, qui capitalisent sur les transactions attendues qui offrent des bénéfices de 20 à 80 points de base en fonction du nombre d’actions dans le fonds indiciel, juste avant le rééquilibrage du fonds indiciel.

Ces transactions sont initiées via des systèmes de trading algorithmiques pour une exécution rapide et les meilleurs prix.

Stratégies basées sur un modèle mathématique

Des modèles mathématiques éprouvés, comme la stratégie de négociation neutre en delta, permettent de négocier sur une combinaison d’options et de sa sécurité sous-jacente.

Delta neutral est une stratégie de portefeuille composée de plusieurs positions avec des deltas positifs et négatifs compensatoires.

Un rapport comparant la variation du prix d’un actif, généralement un titre négociable, à la variation correspondante du prix de son dérivé, de sorte que le delta des actifs en question est de zéro.

Prix moyen pondéré en fonction du volume (Volume Weighted Average Price (VWAP))

La stratégie de prix moyens pondérés en fonction du volume décompose une commande importante et libère sur le marché de plus petites parts déterminées dynamiquement de la commande en utilisant des profils de volume historiques spécifiques aux actions.

L’objectif est d’exécuter l’ordre proche du Prix Moyen Pondéré en Volume (VWAP).

Prix moyen pondéré dans le temps (Time Weighted Average Price (TWAP))

La stratégie de prix moyens pondérés en fonction du temps fractionne une commande importante et libère sur le marché de plus petites parts déterminées dynamiquement de l’ordre en utilisant des intervalles de temps également divisés entre une heure de début et une heure de fin.

L’objectif est d’exécuter l’ordre près du prix moyen entre le début et la fin, minimisant ainsi l’impact sur le marché.

Pourcentage de volume (POV)

Jusqu’à ce que l’ordre de trading soit entièrement rempli, cet algorithme continue d’envoyer des ordres partiels, selon le taux de participation défini et selon le volume échangé sur les marchés.

La «stratégie par étapes» associée envoie des ordres à un pourcentage défini par l’utilisateur des volumes du marché et augmente ou diminue ce taux de participation lorsque le cours de l’action atteint des niveaux définis par l’utilisateur.

Insuffisance de mise en œuvre (Implementation Shortfall)

La stratégie de déficit de mise en œuvre vise à minimiser le coût d’exécution d’un ordre en négociant sur le marché en temps réel, économisant ainsi sur le coût de l’ordre et bénéficiant du coût d’opportunité d’un retard d’exécution. La stratégie augmentera le taux de participation ciblé lorsque le cours de l’action évolue favorablement et le diminuera lorsque le cours de l’action évoluera défavorablement.

Conclusion

Le trading automatique de cryptomonnaie fonctionne, tout va dépendre de vos compétences en trading ainsi qu’en informatique si vous décidez d’utiliser un crypto bot basique qui demande des connaissances en informatique.

Les nouvelles plateformes de trading crypto automatique arrivées récemment sur le marché comme Kryll, 3commas offrent des outils de trading crypto plus modernes et surtout un support technique pour vous aider à réussir dans le trading crypto automatisé !

Des interfaces visuelles faciles à utiliser afin de construire vos stratégies de trading en drag and drop par exemple.

Des plateformes de crypto trading automatique qui font même désormais appel à l’intelligence artificielle comme Daneel.io afin de rendre leurs crypto bots et Bitcoin Robots encore plus performants et intelligents dans leurs décisions et temps de réaction aux mouvements de marché.

Avec toutes ces innovations techniques récentes dans les crypto bots et Bitcoin robots, quels sont les meilleurs robots de trading crypto automatique ?